21世纪经济报道记者 叶麦穗 广州报道 保险永续债又有新货上架。近期,太保寿险2023年第一期永续债成功发行,此次发行规模120亿元,发行利率为3.5%。这一利率比此前泰康人寿永续债发行利率下降20BP。 这只是打响了险企开启永续债的“第一枪”, 近日,太平洋人寿和农银人寿、人保健康的永续债发行计划也获监管批准。

多只永续债在路上

10月23日,太保寿险获批在全国银行间债券市场公开发行无固定期限资本债券,发行规模不超过200亿元。在永续债的发行节奏上,太保寿险选择了分期发行。此次基本发行规模100亿元,附不超过20亿元的超额增发权,债券期限5+N年,发行人主体评级和债券评级均为AAA级,询价区间为3.2%-4.0%,起息日12月5日。

12月1日,“23太保寿险永续债01”发行成功,发行规模120亿元,发行利率3.5%,发行期限5+N,认购倍数3.19倍。

对于发行永续债的目的,太保寿险称,本期债券募集资金将依据适用法律和监管部门的批准用于补充发行人核心二级资本,提高发行人偿付能力,为发行人业务的良性发展创造条件,支持业务持续稳健发展。

太保寿险首期永续债的承销阵容一流,牵头主承销商、簿记管理人为中金公司,另一牵头主承销商为中信建投证券,联席主承销商包括工商银行、农业银行、中国银行、建设银行、交通银行、邮储银行、招商银行和浦发银行。

“永续债”也被称为无固定期限资本债券,是指发行没有固定期限、含有减记或转股条款、在持续经营状态下和破产清算状态下均可以吸收损失、满足偿付能力监管要求的资本补充债券。2022年8月,人民银行和原银保监会联合印发《关于保险公司发行无固定期限资本债券有关事项的通知》,允许符合条件的保险公司发行永续债进行资本补充。

随后保险永续债于今年“破冰”。9月13日,泰康人寿获批在全国银行间债券市场公开发行无固定期限资本债券,发行规模不超过200亿元。11月7日,泰康人寿首期发行了50亿元,票面利率3.7%,发行期限5+N。

此外,还有更多保险永续债在路上,近期农银人寿和人保健康也先后“绿灯”通过。11月21日,人保健康获国家金融监督管理总局批复同意,在全国银行间债券市场公开发行无固定期限资本债券,发行规模不超过25亿元;11月27日,农银人寿也获批公开发行不超过20亿元的无固定期限资本债券。

业内专家表示,从目前的市场趋势来看,保险公司永续债的发行热度有望持续提升。

保险公司为何选择在此时接力发行永续债,华创证券表示,2021年末“偿二代”二期体系出台后,监管对保险公司核心资本认定趋严,保险公司偿付能力尤其是核心偿付能力出现大幅下滑,保险永续债落地补充核心资本的必要性不断上升。截至2023年9月末,保险公司核心偿付能力充足率从2021年末的220%大幅下降至126%,其中人身险公司尤为显著(从212%下降至109%),尽管距离监管要求核心偿付能力充足率不低于50%仍有一定安全空间,但面临持续下滑压力,这也是险企为何选择在此时密集发行永续债的原因。

利率略高于银行永续债

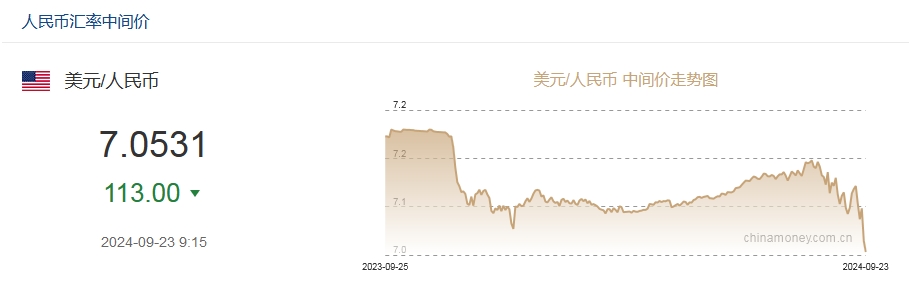

从保险公司永续债的票面利率来看,暂时略高于银行永续债。12月1日,招商银行发行了300亿元的“2023年招商银行股份有限公司无固定期限资本债券”,前五年票面利率为3.41%。

9月下旬、10月中旬,建设银行、邮储银行各300亿元永续债的发行利率分别为3.37%、3.42%,两者主体评级和发债评级均为AAA。

为何保险公司的永续债利率更高?中国信息协会常务理事、国研新经济研究院创始院长朱克力指出,目前保险公司永续债的利率在3.5%、3.7%左右,相比于银行发行的永续债略高,这主要由于保险公司的信用评级相对银行较低、风险相对大,因此需要提供更高的利率来吸引投资者。此外,永续债通常没有固定赎回期限,意味着投资者需要承担更高的风险,也就需要更高的利率来补偿这种风险。

“永续债由于无到期日,相对纯债券来说,具有一定的股性,风险更大,利率肯定会比普通债券要高一点。目前保险公司三点多的发行利率其实有一定的吸引力。”华南一位私募基金经理表示。

除了永续债,保险公司还纷纷通过发行资本补充债来“补血”。7月12日,新华人寿获批在全国银行间债券市场公开发行10年期可赎回资本补充债券,发行规模不超过200亿元;8月25日,建信人寿获批在全国银行间债券市场公开发行10年期可赎回资本补充债券,发行规模不超过40亿元;10月10日,阳光人寿获批在全国银行间债券市场公开发行10年期可赎回资本补充债券,发行规模不超过120亿元。

最近的消息是,中国人寿11月29日公告称,为应对潜在的资本波动风险,持续保持偿付能力稳定与充足,中国人寿拟在境内一次或分期发行总额不超过350亿元资本补充债券,该等境内资本补充债券所募集资金将依据适用法律和监管部门的批准用于补充公司附属一级资本,支持业务持续稳健发展。

中金固收研报认为,保险公司永续债与保险公司资本补充债券的主要区别在于偿付顺序更靠后、没有到期日、不得含有利率跳升机制、支付利息后偿付能力充足率不达标的应当取消付息、包含减记或转股条款等,保险公司永续债次级属性明显更强。

华创证券分析师周冠南也表示,保险永续债与保险资本补充债均属于保险公司发行的资本补充工具,用于满足资本补充需求,提升险企偿付能力。二者不同之处在于,保险永续债和资本补充债在补充资本类别、规模扩张上限、发行期限、发行主体、减记和转股条款等方面存在明显差异。