近期,经济数据中的积极变化增多,投资者对于经济走势、政策取向的预期愈发积极,叠加政府工作报告关于超长期特别国债发行的表述超市场预期,债券市场快速调整。

3月12日,银行间主要利率债收益率全线上行,30年期国债活跃券收益率重返2.50%上方。在此情况下,国债期货全线收跌,30年期国债期货主力合约跌1.20%,近3个交易日累计跌超2%。

债券作为一类相对稳健的证券资产,虽然会受市场供求关系的影响而出现价格和收益率的波动,但是与股票等其他资产相比更为稳定。多位分析人士向记者表示,在降息周期和到期收益率下行的宏观背景和趋势下,债券市场仍有望继续走牛,但市场对债券配置热情过高,可能会使债券市场经历一定的波折。

30年期国债期货回撤超2%

3月12日,债券市场出现明显回调,30年期国债期货主力合约跌1.2%。截至收盘,30年期国债期货(TL2406)报收105.040元,下跌1.280元,跌幅1.20%;10年期国债期货(T2406)报收103.790元,下跌0.240元,跌幅0.23%;5年期国债期货(TF2406)报收102.820元,下跌0.165元,跌幅0.16%;2年期国债期货(TS2406)报收101.388元,下跌0.070元,跌幅0.07%。

实际上,自3月7日创下历史性高点后,30年期国债期货主力合约随后不断下跌,3月8日跌0.36%,3月9日跌0.55%,3月12日跌1.20%,三个交易日累计下跌2.09%,而自3月7日历史性高点以来,累计回撤近3%。10年期国债期货、5年期国债期货、2年期国债期货在此期间,也均出现不同程度回撤。

国债期货接连回撤的背后,国债收益率正在攀升。截至发稿,5年期国债到期收益率上行4.49个基点,至2.2769%;10年期国债到期收益率上行5.25个基点,至2.3575%;30年期国债收益率重返2.50%关口上方,至2.5615%。

广发期货研究指出,2月经济数据公布后显示基本面有好转,CPI同比由负转正,超预期增长0.7%,此外1月―2月进出口总值6.61万亿元,同比增长8.7%,创历史同期新高,其中,出口3.75万亿元,增长10.3%;进口2.86万亿元,增长6.7%;贸易顺差8908.7亿元,扩大23.6%。

投资者对于经济走势、政策取向的预期逐渐转变,同时由于前期债券市场在资金涌入的情况下快速走高,多头方亦在近期有止盈离场意愿,使得国债期债价格波动较大。

此外,政府工作报告关于超长期特别国债发行的表述超市场预期,也可能加剧了市场的波动。《2024年政府工作报告》指出,从今年开始拟连续几年发行超长期特别国债专项用于国家重大战略实施和重点领域安全能力建设,今年先发行1万亿元。

超长期特别国债作为一项重要的“稳增长”措施,短期内有利于推动经济回升、中长期也可以助力经济结构转型,为积极财政政策找到了平衡破题之策。中信证券首席经济学家明明认为,特别国债的供给可能会对资金面形成一定的压力,具体影响程度还需结合货币政策来判断,预计央行会给予充分的流动性支持,因此不用过于担忧,去年四季度资金面大幅收紧的现象重演概率较低。

明明进一步指出,一季度经济基本面已经传递出阶段性回暖的信号,叠加财政发力,短期内债市或有调整,超长债放量发行在短期内可能会导致30年―10年国债利差小幅走阔。但中长期来看,经济温和修复、货币政策维持宽松、配置型机构缺票息资产问题难以解决,因此利率中枢后续仍有下行空间。

“债牛”行情能否延续?

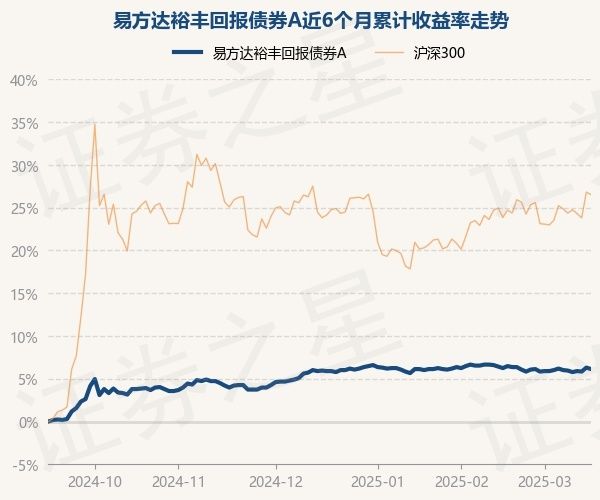

近期,风险偏好较低的资金涌入债市,高流动性和低波动率的短债基金迎来规模较大幅度增长。在大量资金涌入的情况下,多只短债基金收紧申购额度。

分析人士指出,基金经理收紧申购额度,一方面,短期大额资金涌入造成基金规模增速过快,不仅会直接摊薄原持有人的收益,还会导致基金经理的投资策略与规模不匹配,策略有效性降低影响业绩表现;另一方面,随着前期各项支持政策落地以及效果逐渐显现,基金经理可能也在担忧债市震荡风险。

“去年下半年以来,一揽子化债政策进一步推进了城投债为代表的利差,资产的稀缺性和债基保有量的需求性有望使得当前资产的趋势维持。”优美利投资总经理贺金龙向证券时报记者表示,但投资债市也更需注意政策型利率债供给放量带来的边际性冲击效应和带来的短期震荡行情,以及跟踪经济数据落地从而对货币政策和财政政策影响的方向,所以,投资债市需适当性对资产久期的期限结构调整以及通过交易增厚超额收益则能更好应对利率敞口变化。

排排网财富管理合伙人姚旭升则认为,结合当下市场环境和未来趋势分析,债券牛市有望进一步延续。首先,今年海外货币政策大概率会转向进入降息通道,对国内货币政策的制约有望逐步得到解除,央行年内进一步下调短端政策利率的概率较大。其次,经济仍然呈弱复苏状态,随着化债政策进一步推进,以城投债为代表的信用债可能缩量,高票息资产将变得更为稀缺,资产荒可能加剧。最后,当前货币政策和财政政策相对克制,使得市场风险偏好出现一定程度下降,部分资金从权益市场流向债券市场,支撑债券价格走牛。

申万宏源认为,当前央行仍致力于引导实体融资成本下行,中短期货币政策不存在紧缩反转的基础,降准、降息等宽松操作后续落地概率仍高,尤其结合近期央行的表态,推动利率下行、支持价格水平依然是央行货币政策的重要着力点。但从2024年一季度的政策部署来看,资金从目前的位置继续向下突破的难度比较高,加之两会政府工作报告强调“避免资金沉淀空转”,从流动性的角度锁住了债券收益率下限。

责编:叶舒筠

校对:冉燕青