中国经济网北京9月19日讯 日久光电(003015.SZ)昨晚发布关于首发前员工持股平台减持计划及控股股东、部分董事、监事持股方式拟发生变更的公告。日久光电于2024年9月12日收到公司首发前员工持股平台枝江安信德企业管理合伙企业(有限合伙)(以下简称“枝江安信德”)《关于拟减持江苏日久光电股份有限公司股份的告知函》;收到公司控股股东、实际控制人、董事长陈超、董事徐一佳、监事周峰、监事任国伟《关于持股方式拟发生变更的告知函》。

日久光电公告显示,持有公司股份8,000,000股的首发前员工持股平台枝江安信德计划在公告披露之日起15个交易日后的三个月内以集中竞价或大宗交易方式减持公司股份8,000,000股,占公司当前股份总数的2.8463%,占公司当前剔除回购股份数量后股份总数的2.9997%。

公司控股股东、实际控制人、董事长陈超、董事徐一佳、监事周峰、监事任国伟拟以大宗交易方式分别受让其各自通过枝江安信德间接持有的公司股份的75%,该部分股份持股方式将由间接持有变更为直接持有。

截至公告披露日,枝江安信德持有公司股份8,000,000股,占公司当前总股本比例2.8463%。

日久光电表示,陈超为公司控股股东、实际控制人,枝江安信德是其一致行动人,减持完成后,枝江安信德不再持有公司股份。本次减持计划的实施不会导致公司控制权的变化,不会对公司治理结构及未来持续经营产生影响。

日久光电于2020年10月21日在深交所上市,发行数量为7026.67万股,发行价格为6.57元/股,保荐机构为中信证券股份有限公司,保荐代表人为翟程、王建文。

日久光电募集资金总额为4.62亿元,扣除发行费用后,募集资金净额为4.14亿元。日久光电2020年9月30日发布的招股说明书显示,公司拟募集资金4.14亿元,分别用于年产500万平米ITO导电膜建设项目以及研发中心项目。

日久光电上市发行费用为4791.21万元,其中保荐机构中信证券股份有限公司获得保荐承销费用3160.38万元。

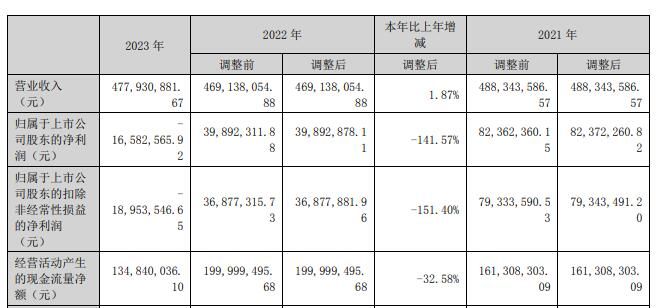

2023年,日久光电实现营业收入4.78亿元,同比增长1.87%;归母净利润亏损1658.26万元,上年同期盈利3989.29万元;扣非净利润亏损1895.35万元,上年同期盈利3687.79万元;经营活动产生的现金流量净额为1.35亿元,同比下降32.58%。