乳制品弱消费以及高养殖成本交织中,原奶价格深陷周期性旋涡,“杀牛”“拒奶”成为2023年关键词,行业正遭遇近十年最为艰难的时刻。

上游牧场与下游乳企共同面临经营挑战,上市公司中牧场“增收不增利”,乳企业绩分化。现阶段奶价还未出现明显回暖,但四季度正常供奶、饲料成本下降已让中小型牧场能稍微“喘口气”。财联社记者从业内采访获悉,当前牧场还处于亏损状态,原奶价格回升还要看消费恢复情况,今年上半年行业被迫去产能已有一定成效,预计2024年牧场经营困局有望缓解。

原奶价格进入周期低谷

进入四季度后,原奶终于止跌企稳。多位行业人士向财联社记者表示:“奶价目前较为稳定,合同奶价还比较稳定,明年合同奶价估计1月份能出来,市场奶价小幅回升,目前牧场还是亏损,但乳企正常收奶,没有再出现拒奶的情况。”

据农业农村部监测数据显示,12月份第一周(采集日为12月6日)内蒙古、河北等10个主产省份生鲜乳平均价格3.68元/公斤,较去年同期4.12元/公斤下跌10.68%。

今年年初,在高饲喂成本和低奶价下,中小牧场亏损严重。供应持续增加,消费不振导致原奶阶段性供应过剩,乳制品下游消费不畅,随后乳企限制收奶,部分牧场甚至被拒签合同,部分中小牧场生产原奶只能以极低价格销售给散奶商,甚至被迫杀牛去产能。

“上半年亏损比较严重,现在向乳企供应比较正常,但是定量收购,今年奶牛产量又提高了,最近我们去了好几个牛场调研,未来准备找找看能否给食品企业、小型乳企公司供奶。”河南某牧场相关人士向财联社记者表示。

在此轮周期谷底中,遭遇拒奶的中小牧场陆续淘汰出局,未来行业集中度或将再度提升。据农业农村部对全国发证生鲜乳收购站生鲜乳产量跟踪监测,截至今年三季度末,全国发证生鲜乳收购站所涉及的养殖场场户数量环比减少0.9%,同比减少25.3%;涉及奶牛存栏环比增加1.5%,同比增加6.2%。生鲜乳收购站涉及养殖场户户均存栏环比增加2.4%,同比增加42.1%。

大型牧场因背靠乳企,供奶虽有保障,但奶价下降影响公司当期毛利及利润。优然牧业(9858.HK)、现代牧业(1117.HK)等上市公司普遍“增收不增利”。分析人士向财联社记者表示,如果奶价回升,大型牧场价格增速将快于中小牧场。

值得一提的是,此前进口大包粉对国内生鲜乳存在价格替代优势,今年国内原奶供应充足,海外大包粉进口量下降明显。据海关信息,2023年1-10月,我国大包粉、炼乳和包装牛奶进口量大减,降幅均超23%。

明年牧场亏损有望缓解

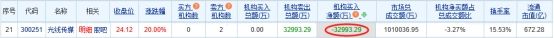

延伸至下游乳制品公司,乳企业绩同样分化明显,喜忧参半。前三季度部分乳企因成本下行利润增速明显,诸如伊利股份(600887.SH)、新乳业(002946.SZ)、三元股份(600429.SH)、燕塘乳业(002732.SZ)等;受消费因素拖累,光明乳业(600597.SH)、西部牧业(300106.SZ)、庄园牧场(002910.SZ)表现较为一般,净利润同比下滑。

西部牧业最近三个月生鲜乳产量环比下降,相关人士向财联社记者表示:“产量下降与季节相关,并非是价格影响,当然原奶价格下降是有利于成本控制,但根本原因还是在于消费,今年乳制品消费整体不及预期,明年原奶价格是否回升还要看消费恢复情况。”

事实上,在前两年牧场扩产、奶牛增产的共同作用下,今年下游乳制品消费不振催化原奶供需矛盾加剧。

此前国内原奶进口量较大,大量乳企为保障供应,加快自有奶源布局。某区域乳企牧场负责人向财联社记者表示:“之前(大型乳企)自建的牧场投产了带来一定的(供应方面)影响,现在消费才是最终的决定因素,这两个月看行业还没有明显回暖迹象,今年年初库存喷粉量比较大,学生奶有所恢复,但总量也不大。”

对于消费市场的引导,多位行业专家提出系统性建议,诸如奶业协会等单位牵头加大奶业科普宣传和行业协调收购秩序、价格协商、市场预警等自律建设,引导培育新消费意识的转变,联合乳企、奶农和地方政府挖掘增量消费等。但消费引导并非一蹴而就,还需要更多时间来验证。

眼下牧场困局下半年开始有所缓解,国内豆粕、玉米青贮价格开始回落,综合成本有望进一步下降。

乳业专家宋亮向财联社记者表示,现在牧场还在亏损中,长期亏损下有些养殖牧场存在资金窘境,贷款困难,冬储饲料还有资金压力。今年四季度来看的话,奶价下降幅度收窄,有些地方奶价已经开始回升,去年下半年到今年上半年杀牛效果较为明显,我们预计最晚明年二季度,国内的生乳价格开始直接回升,牧场能达到盈亏平衡。