核心结论:①理性分析,当前A股性价比已高,明年宏观经济复苏推动企业盈利温和回升,有望支撑市场温和修复。②振幅角度看,当前已处历史低位,历史经验看,明年振幅有可能放大,这意味着市场暗含惊喜的可能性。③理性推演,明年白马成长更优,如硬科技和医药。若行情出现惊喜,发力行业或来自金融类权重板块,关注政策催化。

振幅角度思考24年A股:会有惊喜吗?

岁末年初之际投资者对明年机会的讨论较多,多数投资者认为明年基本面复苏有望支撑全年指数温和修复,但认为明年市场存在大机会的投资者相对较少。我们不妨从振幅角度切入,当前A股振幅确实已在历史低位,借鉴历史市场振幅往往会出现均值回归趋势,如果明年行情有惊喜,可能就孕育在这振幅回归之中,本文我们将展开详细分析。

1. 24年基本面或支撑市场抬升

我们在年度策略《破晓——2024年A股展望-20231208》中提出,过去一年A股走势较艰难的背景是疫后基本面曲折式修复及外围因素扰动。从理性的基本面视角来看,当前市场性价比已高,明年基本面复苏有望支撑市场修复,但幅度可能相对温和。

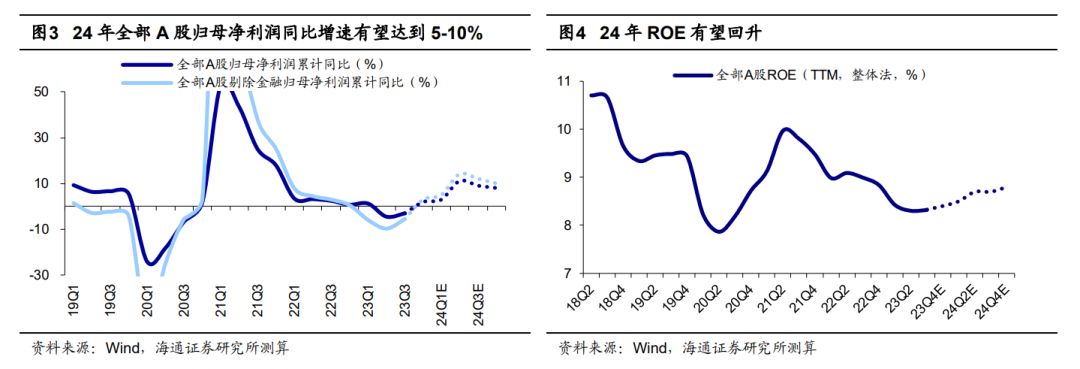

本次底部区域较长源于经济运行较为复杂,当前市场性价比已高。经济及股市均存在周期性波动的规律,过去一年经济和股市的背景较为复杂,因此A股底部区域拉的更长。参考历史上A股的底部,历次调整中市场大底多是反复震荡筑底,一般顺序为:政策底-市场底-业绩底。对于本轮情况而言,22/04开始A股已整体处在政策底的区间中,尽管期间积极政策多次出台,但疫后经济恢复是一个波浪式发展的过程,宏微观基本面的修复被显著拉长,截至23Q3全部A股归母净利润单季度同比仅-0.1%,仍未恢复到正增长。此外,外围环境也对A股形成压制,内外环境影响下本轮A股底部形态较为复杂。

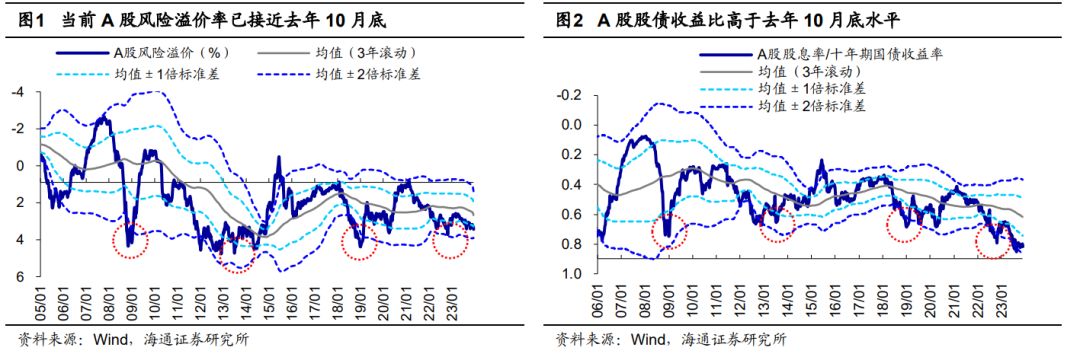

从资产比价、估值指标来看,当前市场性价比已经较高。从估值来看,截至2023/12/15(下同),当前市场估值水平与历史大底时已经较为接近,全部A股PE(TTM,下同)为16.5倍、处05年以来从高到低25%分位。从大类资产比价指标看,当前A股风险溢价率为3.4%、已经高于05年以来均值+1倍标准差(3年滚动);A股股债收益比为0.84,已达05年以来均值+2倍标准差(3年滚动)附近,接近去年10月底水平,可见市场的风险偏好已处在底部。

展望24年,企业利润回升有望支撑市场温和抬升。正如我们在前文中所分析的,从多项估值指标看,当前市场调整已经较为显著,A股性价比已经凸显。那么展望明年,基本面修复或是市场向上的重要驱动。中央政治局会议定调积极,政策持续发力叠加库存周期进入补库阶段,明年我国宏微观基本面有望进一步向上修复。12月11日至12日召开的中央经济工作会议定调积极,提出要“稳中求进、以进促稳、先立后破,多出有利于稳预期、稳增长、稳就业的政策”,稳中求进的总基调明确。往后看,积极的稳增长政策有望进一步推出:24年财政政策会适度加力,预计明年赤字率和专项债额度或略微抬升;货币政策或进一步稳健宽松,政策利率仍有一定调整空间;消费方面,政策或推动培育新型消费,扩大有效益的投资,明年消费修复潜力有望进一步释放。政策发力下24年全年经济有望进一步回暖,根据海通宏观预测,24年国内实际GDP同比增速有望达5%左右。落实到微观企业盈利层面,我们预计24年全部A股归母净利同比增速有望达到5-10%,业绩恢复程度较为温和,因此明年市场或也将温和向上修复。

2. 振幅角度看明年或暗藏惊喜

如果我们从振幅的角度看,似乎我们需要思考一种情境:当前A股振幅已达历史低位,从历史振幅运行规律看未来振幅或能走向均值回归。因此,从振幅角度出发,明年市场机会的幅度可能不小。

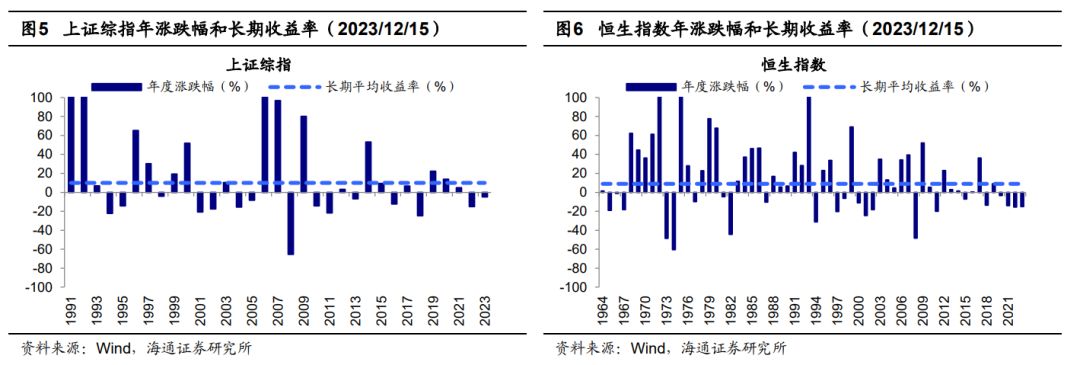

历史规律显示股市钟摆停留在中心点的时间很短。我们在《策略专题-股市是个超级钟摆-20191023》中提出,如果对比股市历年涨跌幅和股指长期年化涨幅,就会发现二者之间很少重合。如上证综指1991以来长期年化涨幅为10%,而实际上从1991年以来的33年中上证综指年涨跌幅在7%-13%之间的年份也只有2年,占比约6%。恒生指数从1964年以来长期年化涨幅为9%,过去年涨跌幅在6%-12%之间的年度仅有3年,占比5%。正如霍华德马克思在《周期》中写过:“证券市场中的情绪波动,就像一个钟摆的运动一样。钟摆不是在摆向极端点,就是在摆脱极端点,而待在这个弧线中心点的时间极短,一晃而过。”

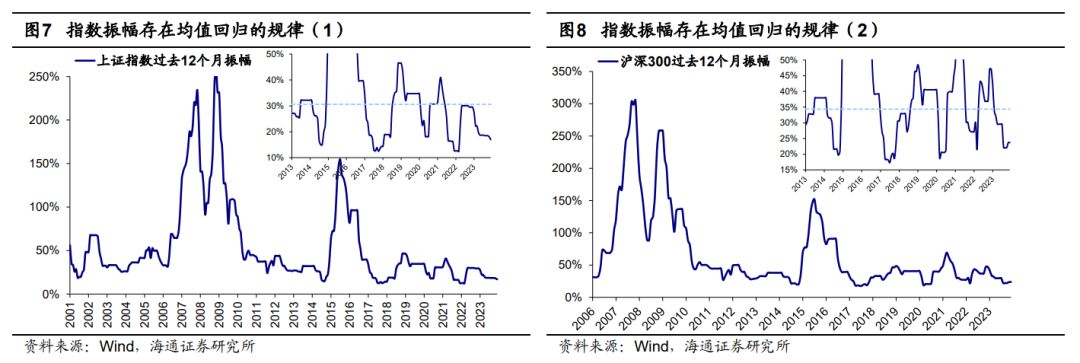

事实上,股市振幅的走势也犹如钟摆,存在均值回归的运行规律。我们用过去12个月区间内最高价相对最低价的涨幅来量化指数的振幅,考虑到存在单边极大值的情况,实际的振幅中枢可能较历史全部数据样本的均值更低,因此我们认为更宜采用剔除极值后的历史均值或中位数来衡量振幅的中枢水平。以上证综指来衡量,01年以来上证综指滚动一年振幅中位数为34.7%,剔除掉50%以上的极值后历史均值为30.6%,上证综指振幅围绕着中枢呈现来回波动态势。若以沪深300来衡量,05年以来沪深300滚动一年振幅中位数为40.5%,剔除掉50%以上的极值后历史均值为34.4%。

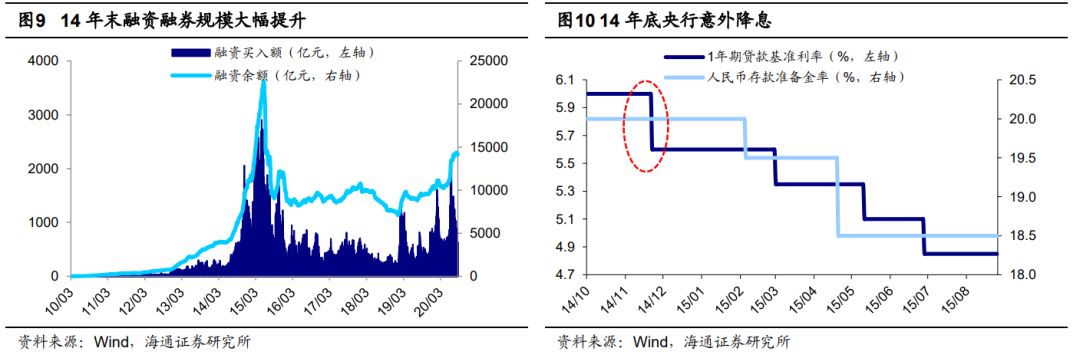

当前市场振幅或类似于14年中,政策催化下未来振幅有望扩大。当股市振幅走低到一定程度后,政策或事件的出现往往会打破市场低波的状态,推动振幅再次扩大,较为典型的是14年。14年前三季度市场滚动一年振幅逐渐降至中枢以下,上证综指滚动一年振幅由年初的32.2%最低降至14/09的15.0%,沪深300由14/01的38.0%最低降至14/10的19.7%。伴随着14年底政策催化,14年底市场振幅重新扩大。宏观层面上,14/11央行意外宣布降息,标志着货币政策转向宽松;微观上,政策鼓励下融资融券业务快速发展,在此背景下大金融板块迎来向上,带动上证综指大幅上涨42%,A股向上弹性加大的背景下市场振幅扩大,14/12时上证综指振幅上升为37.8%,沪深300振幅为37.4%。

当前A股振幅或已类似于14年中,市场整体已呈现明显的低波动,上证综指滚动一年振幅为16.9%,接近于14年低点15.0%;沪深300振幅为23.7%,同样接近14年低点19.7%。借鉴历史经验来看,低波动并非是股市常态,未来股市振幅有望向中枢回归,催化或来自于政策,应密切关注明年政策的规模和力度,如化债措施和“三大工程”。若明年行情振幅加大,即指数可能放大上涨或下跌的幅度。结合我们在前文中所讨论的,当前A股的性价比已经凸显,即市场底部区域已经较为扎实,因此明年市场向上弹性或将加大,行情或有惊喜出现的可能。

3. 惊喜或源自大金融

前文我们分析了从振幅角度看,明年行情有望出现惊喜,假设出现这种情景,那行业结构上驱动力来自于哪?我们认为大金融作为权重板块,若未来有政策催化,可能迎来阶段性表现,从而加大市场振幅,这才是孕育着惊喜的源头。

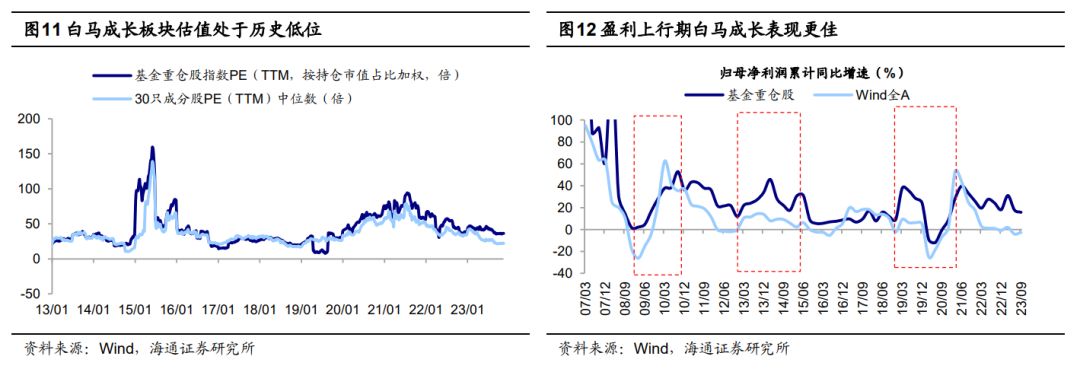

24年白马成长占优,关注电子相关硬科技以及医药。展望24年,宏微观基本面有望持续修复,白马成长或将占优。借鉴历史,以基金重仓股为代表的白马成长板块在A股盈利上行周期内业绩表现更优。因此24年业绩上行期白马成长有望在业绩表现上更为占优,未来或将迎来估值重构的机会。

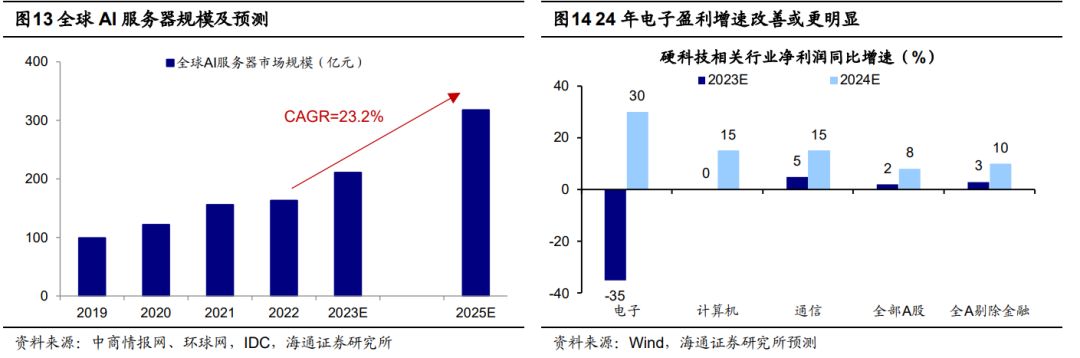

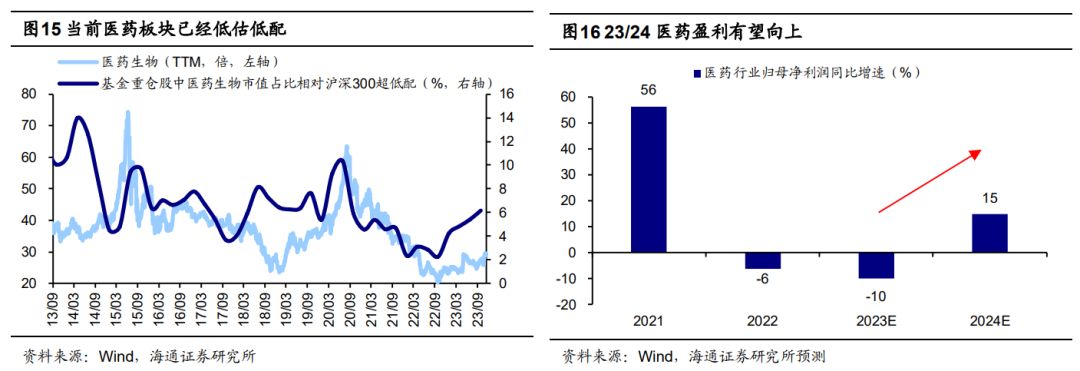

白马成长中重视以电子为代表的硬科技制造。习总书记强调要通过积极培育高科技含量的战略新兴行业来加快形成新质生产力,我们认为,信息技术产业有望成为引领新质生产力发展的领域,重视以下三个领域:一是周期回升的电子,预计24年电子行业归母净利增速将达30%。二是或受益于财政发力的数字基建,预计“十四五”期间我国数据中心产业规模复合增速将达到25%。三是政策支持和技术突破下AI应用将提速,根据华经情报网的数据,预计22-25年间我国智能网联汽车市场CAGR为23.2%。白马成长中还应重视医药。目前医药生物板块的估值和基金配置仍处于较低水平。往后看,医疗反腐对行业的影响逐渐过去,并且中期来看我国人口老龄化正在加深,医疗需求将持续增加,未来一段时间医药的估值及公募基金等机构的持仓有望趋于均衡,结合行业分析师预测,24年医药归母净利增速有望达15%,细分子领域中可以关注创新药/血制品/高值耗材,24年归母净利有望分别达到30%/15%/15%。

关注银行和券商等权重板块的阶段性表现。如果出现指数振幅加大的情景,这需要指数权重大的行业有明显表现。而大金融一直是A股的权重板块,截至2023年12月15日,沪深300中大金融板块权重为21.7%,总市值占比为29.9%,全A中为11.7%、 17.7%。正如我们第一部分所分析,24年宏观经济是温和复苏,大金融很难出现基本面驱动的持续性机会,因此要密切关注政策推动下的阶段性表现。

今年以来市场对宏观环境的预期走弱使得大金融板块的估值承压,截至2023/12/14,银行PB(LF,下同)为0.42倍、处13年以来0.0%分位,证券为1.19倍、处6.6%分位。银行方面,中央金融工作会议提出“优化中央和地方债券债务结构”,近期特殊再融资债券发行逐渐落地,未来除了债务置换外的其他化债举措或将逐渐出台,这或将推动低估的银行权重板块估值修复。此外,近期召开得中央经济工作会议定调积极,未来更多积极宏观政策有望出台。会议还提出要“先立后破”,或意味着对传统经济领域要有“托底”,尤其是债务问题,守住底线。在地产方面,会议指出积极稳妥化解房地产问题,12月14日一线城市中北京、上海对购房政策进行优化,若未来稳地产相关政策持续落地,这也将有助于银行板块的修复。券商方面,中央金融工作会议提出“活跃资本市场”、“培育一流投资银行和投资机构”,未来若会议提及的相关领域政策逐渐出台落地推动股市交投回暖,券商业绩和未来发展均有望受益,相关行业也有望迎来阶段性机会。

风险提示:稳增长政策落地进度不及预期,国内经济修复不及预期。