要点

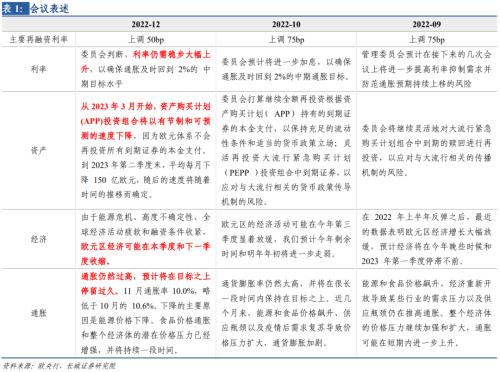

北京时间12月15日晚,欧央行继续大幅加息50bp,主要再融资利率从2.00%上调至2.50%,利率提升至2008年12月以来新高。欧洲面临的通胀压力比美国更为严峻,欧央行加息晚于美联储,而放缓加息步伐的时间却与美联储一致,这可能导致欧洲通胀持续更久。2023年,欧洲可能要面临高通胀和深衰退的双重困境,货币政策将陷于两难之地。

欧央行行长拉加德释放强烈鹰派信号,加息周期可能比美联储更长。在新闻发布会上,拉加德表示 “我们没有转向,也并未动摇,将比美联储(在加息时长上)走得更远。预计明年2月的下次会议再度加息50个基点,此后可能还会再有两次各加息50个基点。这是一场长期比赛。” 我们认为,欧央行2023年2月和3月分别加息50bp,然后二季度再累计加息50bp,将主要再融资利率提升至4.00%。 通常而言,这可能不是一个限制性利率水平,但欧洲在2023年可能经历深度衰退,届时欧央行可能在二季度末结束加息。

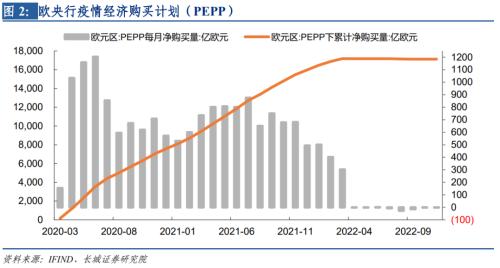

计划性缩表提上日程,将稳步减少欧央行资产规模。从2023年3月开始,到二季度末欧央行平均每月缩表150亿欧元,具体计划将在明年2月的会议中公布。欧央行暂时不会减少疫情紧急购买计划(PEPP)持有的证券,缩表可能集中在资产购买计划(APP)持有的国债上。欧央行加速缩表,11月减少2992.28亿欧元,规模创历史记录。

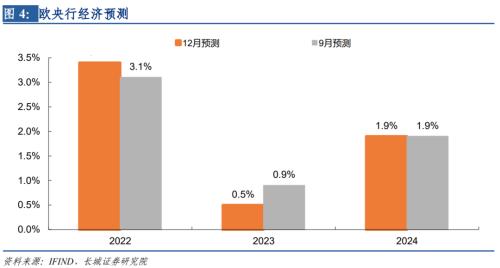

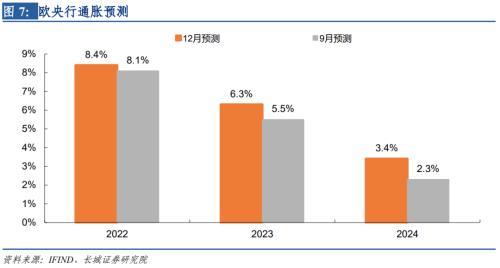

欧央行下调2023年经济预期,但实际可能比预期更糟糕。欧央行预测2023年欧元区经济增长率0.5%,低于9月预测的0.9%。欧央行表示 “衰退将相对短暂且较浅。”但我们认为,欧央行预期可能显得过于乐观。国际油价大幅下降,欧洲通胀或已见顶,但通胀基础仍较顽固。欧央行预测上调明后两年的通胀水平,说明高通胀可能持续更久,但如果发生经济衰退,欧洲通胀压力也会快速缓解。

1

欧央行加息50bp

北京时间12月15日晚,欧央行继续大幅加息50bp,主要再融资利率从2.00%上调至2.50%,隔夜存款利率从1.50%上调至2.00%,隔夜贷款利率从2.25%上调至2.75%。欧央行自7月加息以来,已经累计加息250bp,利率提升至2008年12月以来新高。欧央行表示“利率仍需稳步大幅上升,以达到足以确保通胀及时回到2%的中期目标。”欧洲面临的通胀压力比美国更为严峻,欧央行加息晚于美联储,而放缓加息步伐的时间却与美联储一致,这可能导致欧洲通胀持续更久。2023年,欧洲可能要面临高通胀和深衰退的双重困境,货币政策将陷于两难之地。

欧央行行长拉加德释放强烈鹰派信号,加息周期可能比美联储更长。在新闻发布会上,拉加德表示 “我们没有转向,也并未动摇,将比美联储(在加息时长上)走得更远。预计明年2月的下次会议再度加息50个基点,此后可能还会再有两次各加息50个基点。这是一场长期比赛。” 而且为了稳固通胀预期,拉加德直接表示 “需要在加息方面比市场定价做得更多。任何认为欧央行正在转向的人都错了” 。

欧央行首次提及限制性水平,说明开始初步探讨终点利率。欧央行在12月货币政策新闻稿中表示 “随着时间的推移,将利率保持在限制性水平将通过抑制需求来降低通胀,并将防范通胀预期持续上行的风险。” 我们认为,欧央行2023年2月和3月可能分别加息50bp,然后二季度再累计加息50bp,将主要再融资利率提升至4.00%。通常而言,这可能不是一个限制性利率水平,但欧洲在2023年可能经历深度衰退,届时欧央行可能在二季度末结束加息。

计划性缩表提上日程,将稳步减少欧央行资产规模。虽然自7月加息开始,欧央行实际就已经缩表,但是缺乏计划性,缩减规模从144亿欧元到2992亿欧元不等,甚至因为金融风险加剧,9月还扩张了600亿欧元。欧央行在12月会议新闻稿中表示 “从 2023 年 3 月开始,资产购买计划 (APP) 投资组合将以有节制和可预测的速度下降,因为欧元体系不会再投资所有到期证券的本金支付。到 2023 年第二季度末,平均每月下降 150 亿欧元,随后的速度将随着时间的推移而确定。” 在2023年2月的会议上,管理委员会将公布减少 APP 持有量的详细计划。

欧央行暂时不会减少疫情紧急购买计划(PEPP)持有的证券,缩表可能集中在资产购买计划(APP)持有的国债上。欧央行PEPP是疫情后为刺激经济而设立的资产购买计划,截止11月该计划共持有证券1.71万亿欧元。欧央行表示 “至于 PEPP,管理委员会打算至少在2024年底之前将该计划购买的到期证券的本金再投资。无论如何,PEPP投资组合的未来缩减将被管理以避免干扰适当的货币政策立场。”

欧央行加速缩表,11月规模创历史记录。11月25日,欧央行资产总额8.47万亿欧元。而一个月前10月28日,欧央行资产总额8.77万亿欧元,意味着欧央行11月大幅缩表2992.28亿欧元,超过了2013年2月1799.58亿欧元的缩减规模,创造历史新高。而自7月开始缩表,至10月也才一共缩减了653.17亿欧元。这说明欧央行正在加快紧缩步伐。欧央行加息过迟,同时欧洲经济明年可能出现大幅衰退,因此留给欧央行余下的加息时间窗口较短,而通胀压力依然严峻。欧央行需要在短时间内紧缩到可以促使通胀稳定回落的程度,这势必将增加欧元区的流动性风险。

2

欧元区2023年经济大概率衰退

欧央行下调2023年经济预期,但实际可能比预期更糟糕。欧央行预测2022年欧元区经济增长率3.4%,高于9月预测的3.1%,主要是欧元区三季度实际GDP同比2.3%,虽然较二季度同比4.3%大幅回落,但高于市场预期的2.1%。对于2023年,欧央行预计经济增长率0.5%,较9月预测的0.9%下调了0.4个百分点。欧央行表示“衰退将相对短暂且较浅。”我们认为,欧央行预期可能显得过于乐观。因为一方面欧央行加息晚于美联储,这意味着衰退可能晚于美国出现,但程度可能更深。另一方面,能源危机对欧洲的冲击是深层的,欧洲经济复苏可能比想象中更加困难。

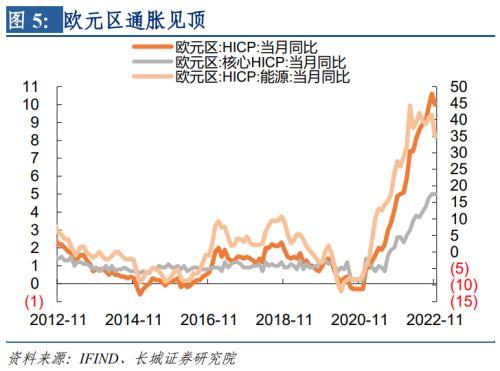

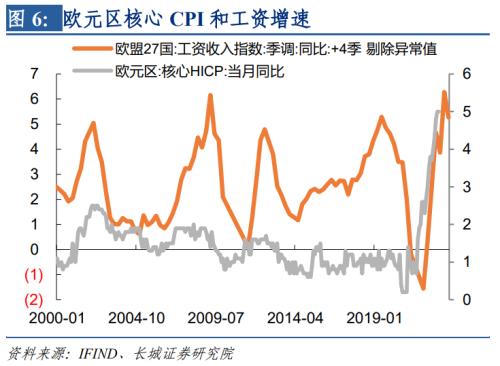

国际油价大幅下降,欧洲通胀或已见顶,但通胀基础仍较顽固。欧元区11月HICP同比10%,前值10.6%,虽然有所回落,但仍是历史第二高位。主要原因就是能源价格回落,11月HICP能源同比34.9%,较10月的41.5%大幅下滑6.6个百分点,是近9个月新低。另一方面,核心HICP同比维持在5%,并没有下降,也说明通胀回落主要是能源价格下降导致。工资增速大约领先核心通胀一年,2022年二季度欧盟27国工资增速同比5.27%,仍处在高位,因此欧央行仍需继续加息。

欧央行预测上调明后两年的通胀水平,说明高通胀可能持续更久,但如果发生经济衰退,欧洲通胀压力也会快速缓解。欧央行预期2023年欧元区平均通胀6.3%,比9月份预测的5.5%更高;2024年平均通胀3.4%,也比9月份预测的2.3%高。但是欧央行预测的基础是欧洲经济衰退短暂且程度较浅。我们认为欧洲经济衰退将比美国更为严重,因此通胀走势也可能存在另外一种在经济危机下的路径,那就是消费需求迅速萎缩、通胀预期大幅下滑,推动物价快速下降。

风险提示

欧美超预期加息、信用事件集中爆发、俄罗斯进一步中断能源供应、俄乌冲突恶化。

证券研究报告:

《过早放慢加息,高通胀或持续更久――欧央行12月加息50bp点评》

对外发布时间:

2022年12月16日