自8月7日开始,碳酸锂期货价格经历了一轮大幅回调行情,近期期货盘面开始小幅反弹,现货端也出现企稳迹象。市场人士认为,当前碳酸锂消费端没有出现太大变化,后续价格将逐渐趋稳。产业人士表示,由于碳酸锂期货上市时间不长,需要一个成长过程,产业链企业应利用好碳酸锂期货及期权工具,积极拥抱新市场格局,谋求稳定而长远的发展。

警惕过度一致性预期下的潜在风险

自8月7日开始,碳酸锂期货价格经历了一轮大幅下调行情,两周内盘面整体下跌幅度超15%,本周期货盘面维持振荡格局,现货端也已有企稳迹象。截至8月23日,碳酸锂期货主力合约LC2401收于200000元/吨。现货方面,SMM电池级碳酸锂现货均价225000元/吨,较上周下跌7.79%;工业级碳酸锂均价211000元/吨,较上周下跌8.66%。目前电池级碳酸锂和工业级碳酸锂价差维持在14000元/吨。

1.部分外采企业成本倒挂

从矿端的情况看,目前已有部分锂辉石外采企业出现成本倒挂现象,因此多数上游盐厂仅刚需采购。近日部分选矿厂希望以低于市场价的价格从国内港口收货,但持货方价格已经接近进口成本,港口挺价情绪偏强。流通的云母现货以及临单成交量依旧偏少,锂盐厂原料采购压价但矿端持续挺价。目前6%锂辉石精矿CIF均价继续回落至3340美元/吨,较上周下降75美元/吨;锂云母(Li2O:1.5%—2%)均价下降10%至3600元/吨,Li2O:2%—2.5%品位均价5500元/吨,较上周下降9.84%。

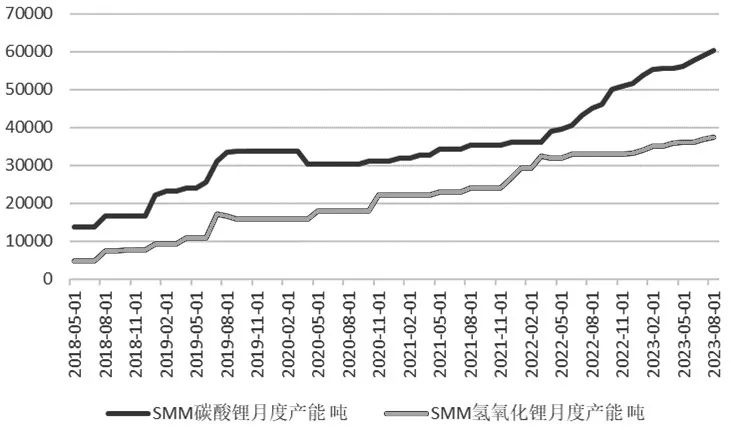

碳酸锂产量整体维持平稳增长,上游产线投产持续推进。伴随碳酸锂价格持续下跌,近期江西云母有小幅减产预期,但短期影响不大,供应整体仍充足。SMM统计数据显示,截至当前,8月碳酸锂月度产量共计46701吨,较上月增加1387吨,同比增长56.16%。其中,电池级碳酸锂产量28249吨,较上月减少292吨,同比增长101.3%;工业级碳酸锂产量18452吨,较上月增加1679吨,同比增加16.25%。

产能方面,SMM统计数据显示,8月碳酸锂月度产能6.02万吨,较上月提升2.06%;月度开工率61%,较上月小幅提升1%。上游碳酸锂投产量中枢已经明显上移,在前两年锂价大幅增长的背景下,锂盐厂扩产速度较快。从去年开始碳酸锂产能已明显释放,今年上半年碳酸锂月度产能均在5万吨以上,且逐月增长,较去年4.2万吨的月度产能均值明显增加。预计今年下半年碳酸锂整体产能和开工率将继续保持回升态势。

图为碳酸锂月度产量

图为碳酸锂月度产能投放情况

2.库存更多累积在上游

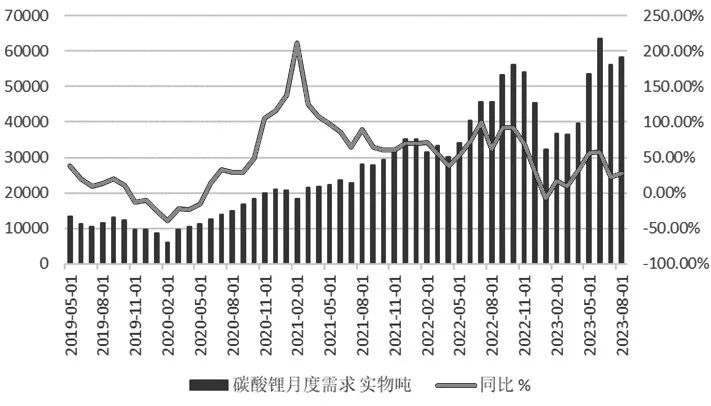

数据显示,碳酸锂月度需求量持续下滑,目前需求比较弱。电芯需求不足使得材料厂订单减量,现货市场对后市需求改善的信心不足,现货成交清淡。8月碳酸锂月度需求量为58232.07吨,较上月减少2643吨,环比减少4.34%。8月三元材料产量55017吨,环比减少3.42%,同比减少6.11%;磷酸铁锂月度产量133450吨,环比减少3.9%,同比增长47.5%;钴酸锂月度产量6398吨,环比减少4%,同比增长13%;锰酸锂月度产量7526吨,环比减少25.28%,同比增长31.65%。三元产量有所下滑,产量增速比较平稳,与碳酸锂消费量的增长相对应,终端需求向上传导,正极材料整体生产和订单采购都有所增加,中高镍三元的产量增量相对更大。目前电芯需求较弱,向上传导至材料端订单减量,铁锂有一定减产,储能市场需求稳定提升,整体好于动力电池需求。数码市场和小动力市场需求不及预期,钴酸锂和锰酸锂产量小幅下滑。

从下游终端需求看,目前新能源销售市场数据持续强劲,终端消费数据仍偏乐观,整体未受电芯方面的影响。据乘联会数据,7月中国新能源乘用车批发销量达到73.7万辆,同比增长30.7%,环比下降3.1%,1—7月累计批发427.9万辆,同比增长41.2%;新能源车市场零售64.1万辆,同比增长31.9%,环比下降3.6%,2023年以来累计零售372.5万辆,同比增长36.3%。7月新能源车国内零售渗透率36.1%,较去年同期26.8%的渗透率提升9.3%。

目前碳酸锂整体库存水平相对仍比较高,下游库存确有消化,但电芯需求不足,铁锂厂订单大幅减量,本轮下游刚需补库幅度较低,前期市场期待的短期刚需补库驱动逐步证伪。SMM统计数据显示,7月样本月度总库存为52260吨,其中样本冶炼厂库存为39172吨,样本正极材料厂库存为13088吨。

图为碳酸锂需求情况

图为碳酸锂库存结构

3.后市行情展望

短期而言,当前碳酸锂基本面逻辑并未发生实质性变化,现货端市场情绪出现小幅改善,但市场交投表现仍较清淡。由于暂时没有看到明显的多头驱动,短期反弹的预期不足。经过一轮大幅下探后,目前盘面价格已经反映大部分悲观预期,下方空间有限,继续单边做空的安全垫不高。后续可关注9月下游排产进度和上游江西的减产情况,短期建议观望为主。

中期看,市场对远期阶段性供给过剩的预期比较一致。今年以来,上游投产持续推进,预计2023年碳酸锂产能增量约30万吨。今年上半年,受新能源政策退坡和宏观经济因素影响,新能源汽车需求较弱,下半年新能源汽车免税政策延续,再加上新政的出台,碳酸锂需求或有一定回升。根据乘联会预测,今年新能源汽车总销量为850万辆,同比增长23%,相比于去年93%的增速明显放缓,目前下游铁锂厂反馈有产能过剩现象。虽然中期看,基本面仍支持行情偏空思路,但核心逻辑在于阶段性供给过剩,投资者可关注三季度矿端实际投产进度,上游实际产量释放有较多不确定因素,而且非洲矿端数据透明度较低,可能出现偏差,警惕过度一致性预期下的潜在风险。

现货价格暂时企稳企业出货意愿增强

“与去年年中至今年年初那轮下跌相比,本轮下跌呈现出幅度小、时间短、影响小的特点。”业内人士分析指出,本轮下跌,碳酸锂消费端没有出现太大变化,后续价格也将逐渐平稳。

当前看,现货价格在200000元/吨关口上方趋稳,期货盘面也呈现出一定程度的抗跌态势。“8月15日,碳酸锂期货主力合约LC2401创前一轮调整新低192050元/吨。此后尽管现货价格进一步回落,不断向期货盘面靠拢,但盘面承压有限,基差从最高点(上市第二个交易日)的80000元/吨附近进一步收窄至20000元/吨左右。”方正中期期货分析师魏朝明认为,目前碳酸锂期货价格振荡回升的态势并未被逆转。

“过去几个交易日,碳酸锂期货合约接连呈现企稳振荡、反弹、冲高回落、探底回升走势,当前,预计碳酸锂价格已经达到阶段性底部,但反弹空间并不大。”中信建投期货分析师张维鑫认为,自上周期货价格经历连续底部振荡,出现企稳信号后,多家机构反映上周末现货采购情绪回暖,这是中下游存在刚性需求的体现。此外,此前市场上流传的减产或捂货挺价行为则是供给端面临浮亏时的主动调整行为。以上因素都有助于市场企稳,且可能是本周一出现较大幅度反弹的原因之一。

据期货日报记者了解,对于近期碳酸锂价格的阶段性走低,锂盐厂商也并未像年初那般过于焦虑。记者从江西宜春多家碳酸锂生产企业了解到,目前虽然下游拿货积极性确实不高,但各家企业销售都在正常进行,当地大部分企业正常排产,开工率高者达到80%。“我们工厂8月订单略少于7月(估计减少10%左右),但目前总体来说,出货保持稳定,销售情况还不错。”对于碳酸锂价格的再次下探,江西一家锂盐厂商销售负责人表示,因为企业建成产能并不大,目前开工接近满负荷,且高温对他们的生产影响不大。

不过,据了解,现货价格持续下跌加剧了下游的观望情绪,需要外购原料的锂盐厂希望趁着还有利润时快速出货。一位从事锂矿贸易的销售人员告诉记者,近期,在锂矿厂面临碳酸锂价格下行和资金周转压力的背景下,部分矿厂开始低价出售精粉,市场甚至出现了锂精矿价格低于原矿的情况。“有自有矿产的企业维持正常生产,但需要外购原料的锂盐厂已经出现成本倒挂。”上述销售人员表示,在下游需求暂未看到明显改善的情况下,供应量增加对市场心态影响较大,导致部分厂家开始选择低价抛售。他认为,碳酸锂现货价格跌破 200000元/吨后,可能会使部分小型工厂被迫停产。

一位刚从宜春调研回来的业内人士告诉记者,江西地区厂商成本差异较大,这主要取决于矿石成本及品位,部分大厂自有高品位云母矿,生产成本在30000—50000元/吨,而一些外购低品位云母企业的生产成本可能在200000元/吨以上,目前的碳酸锂价格已经接近部分小型锂盐厂的生产成本。青海地区的生产成本普遍在40000—50000元/吨,进口锂辉石边际成本在250000元/吨左右,一体化成本在100000—150000元/吨之间。“目前情况下,我们参考的成本支撑在150000—180000元/吨。”上述业内人士表示。

值得关注的是,目前锂盐厂商已变得更加理性,大多数厂商不再盲目追求价格上涨。据上述业内人士透露,鉴于当前报价仍有利润空间,根据对不同企业实际走货情况的观察可知,当前碳酸锂生产企业均在能力范围内加快出货速度,以防止短期价格下行影响利润水平。“碳酸锂价格很难再迎来大幅上涨了,只要还有利润空间,我们就会及时出货,尽量把库存水平降低。”有锂盐厂商负责人也向记者表示,近期市场上碳酸锂供应量会迎来增长,为避免积压库存,只要价格合适,他们都会选择快速出货。

从基本面看,据相关资讯公司预测,目前主流锂盐厂多维持正常生产,部分企业受纯碱厂商检修影响,生产或受限。整体看,碳酸锂处于季节性供应旺季,货源相对充裕。但需求则相对偏弱,目前结构性供应过剩情况依然没有缓解,市场观望情绪较浓,下游仅维持刚需少量采购,新单成交乏量。库存方面,由于近期碳酸锂价格持续下跌,下游减少原料备货,库存多集中在冶炼厂。冶炼厂以供应老客户订单为主,因交付长协订单,青海地区出货量有所增加,库存压力略有缓解。虽部分下游逢低采购,但散单成交量仍有限。在短期供需错配格局下,碳酸锂库存仍处于高位。

长期看,对于碳酸锂价格,市场普遍维持看空态度。“2022年新能源汽车产业出人意料地爆发式增长,打破了锂资源供需的平衡局面。当时市场紧俏,大家恐慌式抢货囤货,是造成锂价上一轮上涨的主要原因。”真锂研究创始人兼总裁墨柯认为,2023年碳酸锂市场将呈现供大于求的局面,价格仍有持续走低的空间。同时,钠电、锰铁锂等新电池技术出现,也将在一定程度上降低企业的碳酸锂用量。未来,碳酸锂价格很可能进入新一轮持续下行的通道。

“当前,碳酸锂供给过剩压力是增大的,边际成本是下移的,这是碳酸锂价格始终难以突破下行通道的根本原因。当前价格的短暂企稳,是在旺季将至背景下,中下游采购需求的支撑,主动去库状态无法长期保持。此外,上游价格跌势滞后于锂盐,尤其是进口矿,导致部分企业处在亏损状态,市场存在调整的需求。”张维鑫认为,昨日碳酸锂的期价走势,有一些再次探底的意味。“早盘期货价格在抛售压力下跳水,后持续振荡反弹,意味着市场的承接能力尚可,做空的力量不足,继续向下打压的空间也有限。”张维鑫表示,总体看,他仍维持碳酸锂价格阶段性企稳的判断,预计现货价格继续横盘运行,期货价格在底部区间振荡,中长期依旧是易跌难涨的格局。

期货日报记者注意到,在市场对未来价格走势的看法几乎一致的情况下,产业企业也在积极拥抱期货,期望通过期货工具来做好风险管理。“期货市场本身具有价格发现和套期保值功能,对于产业链企业而言,碳酸锂期货是一个很好的风险管理工具。”一家从事锂矿贸易的企业负责人认为,当前碳酸锂期货上市交易时间还不长,需要一个成长过程,而一个期货产品要走向成熟,需要更多产业链企业参与。该负责人建议,碳酸锂产业链企业若想合理对冲市场价格波动风险,应利用好碳酸锂期货及期权工具,积极拥抱新市场格局,谋求稳定而长远的发展。